|

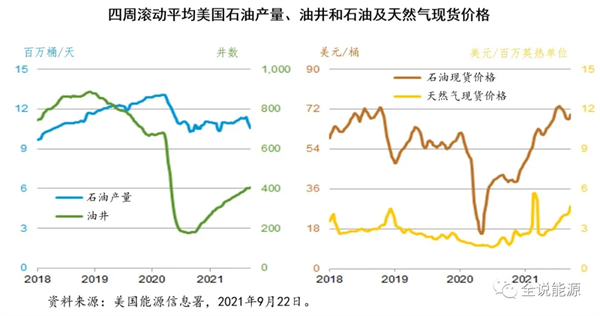

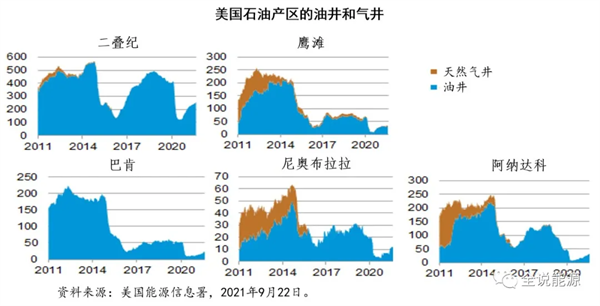

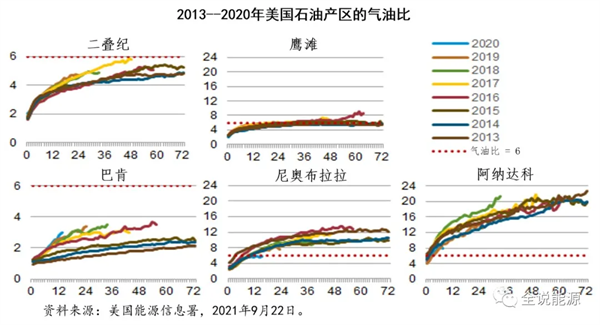

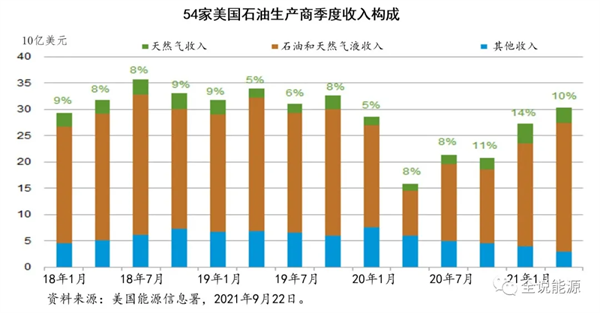

油气价格持续上涨使石油生产商财务状况普遍改善,但54家美国企业资本性支出的下降,预示未来相当长时间里世界油气供应持续紧张。 近来,国际市场石油和天然气价格普遍大涨,与此相伴随的是,欧洲正在陷入能源危机,我国很多地方拉闸限电,全球能源市场一扫一年前严重的供应过剩,进入供应全面紧张的局面,严重冲击了正在从新冠疫情中恢复的世界经济和各国百姓的生活。通过分析54家美国上市石油生产商的数据,虽然它们的财务状态普遍好转,但美国能源信息署发现,这些企业的资本性支出却在下降,这一现象预示着未来美国和世界市场石油天然气供应紧张的局面仍将会持续,石油天然气价格可能将会持续保持在高位,对于世界经济和各国百姓来说,这应是当下能源危机中的一大噩耗! 不断上涨的油气价格和利润创新高的油气生产商 从今年一开年,虽然期间有几次小幅度的反复,但国际市场的石油和天然气价格总的来说,是持续不断上涨,2020年国际能源市场的萧条已经远去,当前已进入了全球性的供应紧张状态。 以国际石油价格为例,2021年第一个交易日的1月4日,布伦特原油期货开盘价为51.50美元/桶,9月27日收于79.53美元/桶,每桶上涨了28.03美元,涨幅高达54.43%。目前,布伦特原油期货价格距80美元/桶的大关仅只有半步之遥,已处于2018年10月以来的最高水平。 从今年年初以来,国际天然气价格一路高歌,连传统的4、5月份都淡季不淡,进入9月以来更是连创新高。今年1月至9月20日,欧洲天然气价格上涨了250%,9月20日当日涨至每兆瓦时73.150欧(85.69美元),处于历史的高点水平;9月份的第四周,亚洲液化天然气现货价格,已报至每百万英热单位27美元;9月27日,美国天然气价格大涨11%,升至5.706美元/百万英热,成为2014年2月21日以来的最高收盘价,并创下了今年2月1日以来的最大单日涨幅。 乐见国际石油天然气价格不断上涨的,当然是石油生产商们,2020年的艰难度日已经成为过去。2021年上半年,英国石油实现归母净利润77.83亿美元,上年同期为亏损212.13亿美元,同比增长136.7%;埃克森美孚公司2021年第二财季净利润为46.90亿美元,同比增长534.26%;作为全球最大的石油企业,沙特阿拉伯阿美石油公司今年上半年净利润为472亿美元,同比增长103%,其中第二季度利润为255亿美元,与去年同期相比大涨了近3倍。 财务状态好转的美国石油生产商资本性支出却在下降 虽然财务状况明显改善,但2021年全球油气勘探开发支出仍处于低水平,伍德麦肯兹公司的预测仅为3100亿美元,较疫情前的水平降低30%,说明的是世界主要石油公司资本性支出仍未恢复。 2021年9月22日,美国能源信息署发布报告,对截止今年第二季度的54家美国上市石油公司的财务报告进行了分析。美国能源信息署指出,虽然因为分析的数据不包括没有公布财务报告的私营公司,分析的结果不一定能够代表整个美国的石油天然气行业,但报告的结论,对于我们研究和分析当前及未来一段时间美国、世界石油形势,仍具有较大的参考价值。 因新冠疫情2020年大幅下跌之后,美国西德克萨斯中质原油(WTI)的价格,目前已经超过2019年的水平。不过,截至2021年9月17日,美国能源信息署统计,美国的原油产量仍比2020年3月的三年峰值,每天约低250万桶,石油钻井平台数量仅恢复到2018年11月三年峰值的46%;四周滚动美国原油平均产量为1060万桶/天,平均钻井平台为404台,平均WTI价格为69.35美元/桶。  美国能源信息署认为,自2020年底以来,虽然原油产量下降但油价的上涨,使得美国一些石油生产商的石油收入增加;与此同时,由于天然气价格的上涨和二叠纪地区产量的增加,这些石油生产商还获得了更多的天然气收入。 根据公开的财务报告,自2018年以来,54家石油生产商财务状态已经发生了根本性的改变,其中2021年第二季度的财务报表显示,这些石油公司的营运现金流显著增加。过去,这些公司的自由现金流一直低于零,但从2020年第三季度以来,它们的自由现金流已转为正值,并且一直在上升。 从这些公司的财务报表中可以看出,54家石油生产商得到了更高的收入和来自运营活动的现金流,说明美国的石油生产商普遍从较高的油价中受益。但是,从报表分析中可以看出,这些公司的自由现金流更高,其所说明的是,尽管运营现金流较高,但这些公司并没有将资本支出提高到2019年的水平,从而带来了更高的自由现金流。从统计数据看,54家公司的资本性支出增长普遍较低,仅为2019年水平的一半。  根据这些数据,虽然美国的石油生产商已经能够使用运营现金流去支付资本性支出,但美国能源信息署认为,由于存在较高的自由现金流,说明这些公司并没有将这些现金用于资本性支出,而是主要用于其他融资活动,包括削减债务、增发股息或回购股票等等。其结果是,美国能源信息署发现,截止2021年第二季度,这些石油公司的石油产量没有显著提高,主要原因是,这些石油生产商通过减少钻井数量,利用已钻但未完成的井作为新的生产井,来降低自己的成本。 自2020年第三季度以来,54家美国石油生产商资本支出呈下降趋势,美国能源信息署认为,这可能会影响未来美国石油天然气行业的钻机数量,其结果将对美国石油天然气产量的恢复和增加对世界市场的供应造成负面的影响。 天然气为美国石油生产商财务状态的改善发挥了积极的作用 从数据分析中,美国能源信息署发现,虽然较高的石油价格带来了较高的运营现金流,但较高的天然气价格和伴生气的产量,导致了这些石油生产商天然气收入占总收入的比例不断增加。因此,54家美国上市石油生产商的财务数据,也从另一个侧面说明了当前国际市场天然气价格的持续上涨。 从历史看,石油生产商的目标是高产油区的油藏,如德克萨斯州和新墨西哥州的二叠纪、德克萨斯州的鹰滩、北达科他州和蒙大拿州的巴肯、科罗拉多州的尼奥布拉拉和俄克拉荷马州的阿纳达科。当生产商订购钻机以钻探新井时,根据其钻井许可证中表示的目标油气藏,贝克休斯公司将钻机分为石油钻机或天然气钻机。自2015年以来,在二叠纪、巴肯、鹰滩、尼奥布拉拉和阿纳达科地区的几乎所有钻机,都被归类为石油钻机,不过天然气在这些地区的总产量中占有很大份额,特别是在鹰滩、尼奥布拉拉和阿纳达科地区。  一旦钻井、完井并投入运营,通常根据油井初始产量、实际产量或预期销售收入中的气油比,生产商将生产井分类为油井或天然气井。油井和天然气井的定义,在美国不同的州有所不同。一般来说,一桶原油的热含量与约6000立方英尺的天然气相同。因此,一桶油当量,约等于6000立方英尺的天然气。这样,只要一口井生产的每桶石油中,天然气的产量低于6000立方英尺,这口井就被归类为油井。 在每口井的使用寿命期间,气油比往往会增加。页岩油油井的产量,在最初的几个月里很高,随着压力的下降产量不断减少。从压力下降的井中,提取天然气比提取石油更容易。因此,气井的气油比,通常会随着时间的推移而增加。 油气井的分类,会随着时间的推移而发生变化,特别是那些气油比接近6000立方英尺/桶临界值的井。根据2021年9月美国能源信息署发布的《钻井产能补充报告》,2020年美国有9000多口油井的气油比超过6000立方英尺/桶的水平。理论上,这些井可以从油井重新分类为天然气井,不过传统上,美国大多数州和生产商不会每年对生产井进行重新分类。  近年来,无论如何分类,管理高产油页岩地区的天然气生产,使得石油生产商在财务和运营上都面临更大的挑战,因为管道基础设施必须事前准备好,并足以满足新井的需求,从而使天然气收集受到了很大的限制。在本地石油管道基础设施建设之前,原油可以在油田进行分离处理,然后由卡车收集,运送到遥远的管道终端或火车站进行长途运输。相比之下,如果当地没有天然气管道基础设施,那么生产的天然气就必须放空燃烧。当石油产量增长时,伴生的天然气产量也会不断增加。如果天然气产量增长超过了天然气管道输送能力,严重的管道拥堵,可能导致当地天然气价格降至接近零,甚至负值。 进入2021年以来,国际市场天然气价格不断上涨。由于美国西海岸创纪录的高温,飓风艾达导致墨西哥湾沿岸的生产中断,以及国际市场对液化天然气需求的增加,美国天然气基准价格,亨利中心现货价格上升至每百万英热单位5美元以上。石油生产商普遍从天然气价格的上涨中受益,54家石油生产商的天然气收入份额都有所增加,第一季度占总收入的14%,为2018年以来的最高份额。虽然由于石油价格的上涨和天然气价格的下跌,第二季度天然气所占份额降至10%,但由于第三季度天然气价格的上涨,美国能源信息署预计,54家石油生产商2021年第三季度的天然气份额可能将上升。  除价格上涨外,美国能源信息署还认为,天然气收入增加的第二个驱动因素,是美国德克萨斯州西部天然气管道系统的扩建。瓦哈是德克萨斯州西部天然气市场的中心,在管道系统扩建和完成之前,瓦哈的天然气现货价格明显低于亨利中心。2018年1月至2020年10月,瓦哈对亨利中心的价格折扣,平均为1.32美元/百万英热单位。扩建管道系统运行后,2020年11月至2021年5月期间,折扣下降到平均0.19美元/百万英热单位。瓦哈天然气价格的上涨,增加了二叠纪地区石油生产商的天然气收入,2020年第4季度至2021年第2季度该地区占美国天然气产量的15%。 世界油气产业是一个资源性重资产的行业,当下的石油天然气供应,需要过往年代里的巨额勘探开发投资作为基础。由于受新冠疫情的严重冲击,2020年全球油气勘探开发支出下降了27%,是35年来降幅第二大的年份,其恶果就是面对2021年世界经济逐渐恢复带来的石油天然气需求增长,供应端却日益紧张,价格持续上涨。虽然54家美国上市石油生产商不能代表美国和全球整个油气行业,但这些公司的数据说明,财务状况改善的结果并没有带来用于勘探开发的资本性支出的增加,证明了2020年以来全球油气行业勘探开发支出下降的势头仍在持续。如果在未来的一段时间里,这一趋势不发生根本性的改变,预示着国际市场的石油天然气供应紧张局面将持续相当长的时间,石油天然气的价格仍将会保持在高位。 2021年5月18日,为确保2050年全球平均气温上升控制在1.5摄氏度,国际能源署发布了其“历史上最重要和最具挑战性的”报告,即《2050年净零排放:全球能源系统路线图》,提出需要立即停止化石能源、尤其是油气项目新的投资。这一建议虽然受到各方的严厉批评,但在世界性的减排和对石油天然气等化石能源的声讨浪潮之中,世界各地的石油生产商们似乎自觉地积极响应了国际能源署的号召,不过,对于身处能源危机中的世界经济和世界各国的百姓来说,这应是一大噩耗,并且现在看来这个噩耗还不会在短时间内就会消失! |

赚钱的油气公司不投资,能源危机的噩耗

文章来源:全说能源 发布时间:2021-09-29

摘要:油气价格持续上涨使石油生产商财务状况普遍改善,但54家美国企业资本性支出的下降,预示未来相当长时间里世界油气供应持续紧张。

上一篇:油价突破80,一场危机正在来临

缅怀历史 展望未来 俄石油参加纪念卫国战争胜利77周年庆祝活动

2021-09-29

美国汽油价格再次刷新纪录 外媒:或加剧通胀问题2021-09-29

5月16日24时油价上调 加满一箱多花11元2021-09-29

车主注意!油价或迎年内第八涨2021-09-29

俄罗斯5月上半月石油产量小幅回升2021-09-29

国内单流程规模最大炼化一体化项目正式投产2021-09-29

全球首个超稠油油田顺利投产2021-09-29

沙特阿美一季度利润同比增长81.7%2021-09-29

我国深水油气开发关键技术装备研制获重要突破2021-09-29

其他资讯

- 做好能源粮食生产保供工作

近日召开的中共中央政治局会议要求,要做好能源资源保供稳价工作,抓好春耕备耕工作。... - 国家能源局发布2022年一季度全国能源形...

4月29日,国家能源局召开二季度网上新闻发布会,发布2022年一季度能源形势、可... - “十四五”能源科技创新规划出台 五大路线...

能源是攸关国家安全和发展的重点领域。国家能源局、科学技术部近日联合印发了《“十四... - ·欧盟反超东盟成中国最大贸易伙伴

- ·最全!一图读懂2022年《政府工作报告》

- ·全国政协十三届五次会议首场新闻发布会

- ·我国对欧投资保持逆势增长 2021年中欧贸易...

- ·中国两会的世界期待

- ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

吉公网安备 22010402000830号

吉公网安备 22010402000830号