|

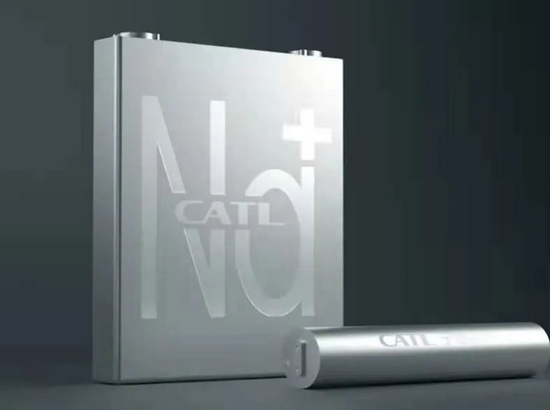

8月25日晚,宁德时代(521.000, 0.00, 0.00%)发布2021年半年度报告,财报显示,公司实现营业收入440.75亿元,同比增长134.07%;实现归母净利润 44.84 亿元,同比增长131.45%。 目前,宁德时代依靠动力电池系统、储能板块和锂电池材料三大板块,赚得盆满钵满,这也帮助其手握大量的现金流。 财报显示,宁德时代上半年公司经营性现金流净额为257.42亿元(2020年同期为58.27亿元),同比大幅增长342%。资产负债表端货币资金为746.87亿元,同比增长99%。 不过即便手握近750亿现金流,并拥有强大的造血能力,宁德时代仍然不敢放松。8月13日,宁德时代抛出“天量”定增方案,计划募资582亿元。宁德时代表示,此次融资主要是为了长期规划,用于五大生产基地共计137Gwh锂电池和30Gwh储能电柜的新产能投资。 亮眼的财报表现让资本市场为之振奋。8月26日,民生证券发布研报表示,维持宁德时代推荐评级,并给出了2021年归母净利润114.11亿元,同比增长104.38%的预期;当天国信证券(11.720, 0.00, 0.00%)也发布研报,维持买入评级。同时,国信证券预测,宁德时代2021年归母净利润将达到112.9亿元,同比增长102.21%。 1 乘着新能源车的“东风” 目前,宁德时代主要业务由动力电池系统、储能板块和锂电池材料组成,且三者均维持高速增长势头。 其中,动力电池系统依然是宁德时代的主要收入来源。上半年,该板块实现销售收入304.5亿元,同比增长125.94%,在总收入中占比近七成。宁德时代方面表示,新能源汽车销售增长推动动力电池需求增长。 根据SNE Research统计,在2017—2020年,宁德时代动力电池使用量连续四年排名全球第一,并且在2021年上半年继续位居榜首。 工信部公布的新能源车型有效目录显示,2021年上半年,工业和信息化部公布的新能源车型有效目录有2400余款车型,其中超过1200款车型由宁德时代配套动力电池,是配套车型最多的电池厂商。 不过值得注意的是,宁德时代动力电池业务销售幅度虽然大幅上涨,但其毛利率却不升反降。财报显示,宁德时代动力电池系统方面的毛利率为23%,与去年同期相比降低了3.5%。 原材料涨价成为动力电池系统毛利率下滑的原罪。8月23日,中信建投(28.370, 0.00, 0.00%)发布研报称,锂资源结构性短缺持续,市场原料供应缩减,新能源汽车普及推动锂电池走向高速高质量发展,锂价有望继续上涨。 宁德时代也在财报中表示,若未来市场竞争加剧或供应链波动等因素使得公司产品售价或原材料采购价格发生不利变化,该公司毛利率存在下降的风险。 宁德时代也有意改变这种困境。7月29日,宁德时代发布了第一代钠离子电池,锂钠混搭电池包也在发布会上首次亮相。与锂离子电池相比,钠离子电池的制造成本要比前者低30%。  来源:宁德时代官方 不过在另一方面,原材料的上涨虽然拖累动力电池系统毛利率,却让锂电池材料业务板块获利。今年上半年,锂电池材料上半年实现销售收入49.86亿元,同比增长303.89%。 与动力电池系统和锂电池材料相比,宁德时代储能板块的增长更为迅猛。今年上半年,宁德时代储能系统实现销售收入46.9亿元,同比增长727.36%。 不止于此,根据国家发改委、国家能源局在4月份下发的《关于加快推动新型储能发展的指导意见(征求意见稿)》显示,到2025年,储能目标装机规模是2020年底电化学储能的9倍还多。国信证券认为,储能业务或成为宁德时代的另一条增长曲线。 2 资金永远多多益善 “虽然账面资金够多,但对于盘子铺得足够大的宁德时代来说,资金永远都是多多益善。”在一位动力电池从业者看来,除了用定增资金进行业务扩张,宁德时代还需要用手里的现金流来维持公司业务的正常运转,以备扩张过程中的不时之需。 目前,汽车行业正在面临着严重的缺芯问题,而动力电池可能出现的危机也搅动着行业神经。 美国银行发布报告显示,根据该行EV电池供需模型推算,全球EV电池供应可能会在2025—2026年之间出现完全耗尽的局面,届时各供应商的产能利用率基本都会超过85%。 美银预测,到2030年,全球电动汽车电池的产能必须提升至121%左右才能满足需求。 不久前,在宁德时代的股东大会上,宁德时代董事长曾毓群也抱怨称,客户最近频繁催货,已经让他“快受不了了”。 事实上,如今各大动力电池供应商都在加速扩张电池产能。国轩高科(50.370, 0.00, 0.00%)计划到2023年将产能扩至80GWh,2025年达到100GWh;LG化学(南京)新能源科技有限公司锂离子电池二工厂也在今年5月举办了竣工仪式,积极地投入到电池供应大战中。 面对咄咄逼人的竞争对手,即便坐上国内动力电池的龙头宝座,宁德时代也不敢掉以轻心。 上述动力电池从业者告诉未来汽车日报,在“扩能大战”中,动力电池供应商们拼抢的订单为增量订单。“如果宁德时代没抓住这次机会,无疑会给竞争对手可乘之机,从供应商角度上来讲,谁都不希望失去这些订单。” 中金公司(51.870, 0.00, 0.00%)在研报中指出,今年上半年,宁德时代锂电池产能和产量分别为65.45、60.34GWh,产能利用率达92.20%,接近满产状态。  宁德时代宁德工厂一角来源:未来汽车日报 面对即将到来增量市场,宁德时代不得不未雨绸缪。 根据宁德时代披露的《向特定对象发行股票预案》显示,不超过582亿元的募资总额将用于福鼎时代锂离子电池生产基地项目、广东瑞庆时代锂离子电池生产项目一期、江苏时代动力及储能锂离子电池研发与生产项目(四期)、宁德蕉城时代锂离子动力电池生产基地项目(车里湾项目)、宁德时代湖西锂离子电池扩建项目(二期)、宁德时代新能源先进技术研发与应用项目及补充流动资金等。 除了在电池供应端抢占主动权,在储能业务尝到甜头的宁德时代也极力抓紧这条增长曲线。 国信证券在一份研报中指出,根据“电源侧+电网侧+用处侧”应用情景,预计全球2025—2060年新增储能需求为175Gwh、1632Gwh,2060年新增储能装机空间0.86万亿元,为“确定性”万亿级市场。 对此,宁德时代在不断扩充储能电池产能的同时,还与中国电建(5.790,0.00, 0.00%)集团、星云股份(66.180, 0.00, 0.00%)、国网综合能源服务集团、科士达(38.290, 0.00, 0.00%)、永福股份(57.950, 0.00, 0.00%)等成立合资公司,加速布局储能领域。 |

手握750亿现金依然要融资,上半年赚了45亿的宁德时代也为钱发愁?

文章来源:未来汽车Daily 发布时间:2021-08-27

摘要:8月25日晚,宁德时代(521.000,0.00,0.00%)发布2021年半年度报告,财报显示,公司实现营业收入440.75亿元,同比增长134.07%;实现归母净利润44.84亿元,同比增长131

上一篇:满足消费市场需求从动力电池开始

价格一天一变!宁德时代/比亚迪/国轩等争抢千亿市场

2021-08-27

储能电站安全管控亟需加强法规与标准规范建设2021-08-27

预测到2025年 我国锂电池中段市场规模将达415亿元2021-08-27

德国一用户侧电池储能系统爆炸,储能安全不容小视2021-08-27

宁德时代获2022年国际电池储能奖2021-08-27

我国动力电池上演“双雄争霸”2021-08-27

“十四五”新型储能进展及趋势展望2021-08-27

4月动力电池观察 | 宁王比亚迪互掐背后:车企提升掌控力2021-08-27

4月我国动力电池装车量同比增长58.1% 宁德时代被追击2021-08-27

其他资讯

- 做好能源粮食生产保供工作

近日召开的中共中央政治局会议要求,要做好能源资源保供稳价工作,抓好春耕备耕工作。... - 国家能源局发布2022年一季度全国能源形...

4月29日,国家能源局召开二季度网上新闻发布会,发布2022年一季度能源形势、可... - “十四五”能源科技创新规划出台 五大路线...

能源是攸关国家安全和发展的重点领域。国家能源局、科学技术部近日联合印发了《“十四... - ·欧盟反超东盟成中国最大贸易伙伴

- ·最全!一图读懂2022年《政府工作报告》

- ·全国政协十三届五次会议首场新闻发布会

- ·我国对欧投资保持逆势增长 2021年中欧贸易...

- ·中国两会的世界期待

- ·十三届全国人大常委会第三十三次会议在京举行

- ·国家发改委:坚决淘汰煤化工领域落后产能

- ·两部门:健全能源供应保障和储备应急体系

吉公网安备 22010402000830号

吉公网安备 22010402000830号